Os escalões de IRS mantêm-se inalterados em 2021. Quando for acertar contas com o Fisco, no ano seguinte, saiba quanto terá de entregar de imposto.

Os escalões de IRS para 2021 permanecem os mesmos que em 2020. Em termos práticos isto quer dizer que não há uma subida do imposto a entregar ao Estado, mas também não vai pagar menos.

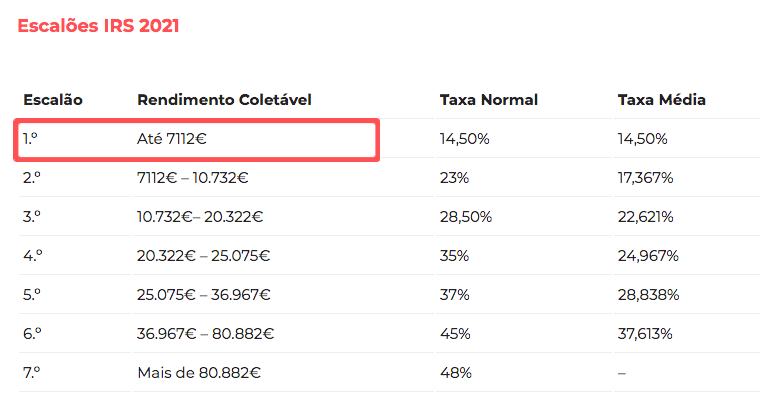

A distribuição dos contribuintes nos sete escalões de IRS, de acordo com os seus rendimentos declarados, permanece assim inalterada. O mesmo em relação às taxas aplicáveis e aos limites mínimos e máximos de rendimento coletável dentro de cada patamar.

Já as taxas de retenção na fonte vão ser mais baixas, embora isso não signifique um alívio fiscal. Se é verdade que vai adiantar menos IRS por mês ao Estado, é quase certo que no momento de acertar contas com o Fisco o reembolso será mais baixo que em anos anteriores. Ou pode mesmo ter de vir a pagar.

QUE ESCALÕES DE IRS EXISTEM?

Os escalões de IRS são publicados no Código do IRS (artigo 68.º) e desde 2018 que são sete (até 2017 só existiam cinco escalões).

A cada um, são aplicadas duas taxas de tributação: a taxa normal e a taxa média (mais à frente vamos explicar-lhe o que são e como funcionam).

Vejamos então os escalões de IRS a vigorar durante o ano de 2021.

Escalões IRS 2021 (igual a 2020)

|

Escalão |

Rendimento Coletável |

Taxa Normal |

Taxa Média |

|

1.º |

Até 7112€ |

14,50% |

14,50% |

|

2.º |

7112€ – 10.732€ |

23% |

17,367% |

|

3.º |

10.732€ – 20.322€ |

28,50% |

22,621% |

|

4.º |

20.322€ – 25.075€ |

35% |

24,967% |

|

5.º |

25.075€ – 36.967€ |

37% |

28,838% |

|

6.º |

36.967€ – 80.882€ |

45% |

37,613% |

|

7.º |

Mais de 80.882€ |

48% |

– |

Em 2019, os escalões eram os mesmos mas com limites de rendimento anual coletável mais baixos, como mostra a tabela abaixo.

Escalões IRS 2019

|

Escalão |

Rendimento Coletável |

Taxa Normal |

Taxa Média |

|

1.º |

Até 7091€ |

14,50% |

14,50% |

|

2.º |

7091€ – 10.700€ |

23% |

17,367% |

|

3.º |

10.700€ – 20.261€ |

28,50% |

22,621% |

|

4.º |

20.261€ – 25.000€ |

35% |

24,967% |

|

5.º |

25.000€ – 36.856€ |

37% |

28,838% |

|

6.º |

36.856€ – 80.640€ |

45% |

37,613% |

|

7.º |

Mais de 80.640€ |

48% |

– |

COMO SABER EM QUE ESCALÃO ESTÁ?

Para saber em qual dos escalões de IRS se enquadra, precisa de calcular o seu rendimento anual coletável. Este rendimento é a soma de tudo o que ganhou menos o valor das deduções específicas.

As deduções específicas são um valor que o Estado usa para calcular o rendimento líquido dos cidadãos e variam consoante a categoria de rendimentos que o contribuinte recebe.

No caso dos trabalhadores dependentes (categoria A) e pensionistas (categoria H), as deduções específicas têm um valor fixo de 4.104 euros (ou o total de contribuições feitas para a Segurança Social, se for maior do que 4.104 euros) e devem ser descontadas ao total dos rendimentos do cidadão.

No caso dos casais ou unidos de facto, que optam pela tributação conjunta, o rendimento coletável é calculado com base na média do par (soma-se o rendimento de cada um e divide-se pelo quociente familiar, ou seja, por dois).

Exemplo:

No caso de um trabalhador que tenha um salário bruto de mil euros mensais, ao rendimento anual de 14 mil euros (14×1.000€) são descontados os 4.104 euros das deduções específicas.

O rendimento coletável desse trabalhador é, então, de 9.896 euros (14.000€ – 4.104€).

COMO SABER QUE TAXA LHE É APLICADA?

Para cada um dos escalões de IRS existe uma taxa normal e uma taxa média. Em princípio, cada trabalhador será abrangido pelas duas: a taxa média aplica-se à 1.ª parte do rendimento coletável, e a taxa normal aplica-se à 2.ª parte do rendimento coletável.

Para dividir o seu rendimento coletável em duas partes, deve considerar o escalão cujo limite máximo cabe no seu rendimento – esse limite é a sua 1.ª parte do rendimento e será tributada com a taxa média desse escalão.

O que sobra é considerado a 2.ª parte do seu rendimento coletável, que passa para o escalão imediatamente superior e é tributado à taxa normal desse escalão.

Voltemos ao exemplo anterior:

Um trabalhador cujo rendimento coletável seja de 9.896 euros anuais deve considerar o limite máximo do primeiro escalão (7.112€), uma vez que este cabe no seu rendimento.

Já o limite máximo do segundo escalão (10.732€) ultrapassa esse valor.

Assim, o rendimento desse trabalhador vai ser dividido em duas partes:

- Primeira parte: 7.112€.

Este montante é tributado à taxa média do primeiro escalão do IRS (14,5%).

As contas são então 7.112€ x 14,5% = 1.031,24€;

- Segunda parte: 2.784€ (9.896€-7.112€)

Esta parte do rendimento será tributada à taxa normal do segundo escalão de IRS (23%).

O cálculo é então o seguinte: 2.784€ x 23% = 640,32€

Neste caso, o valor da coleta do IRS, ou seja, o imposto a pagar ao Estado sem quaisquer descontos, é de 1671,56 euros, que é o resultado da soma das duas partes (1.031,24€ + 640,32€).

ESCALÕES DE IRS E TABELAS DE RETENÇÃO NA FONTE

Apesar de serem muitas vezes confundidos, os escalões de IRS e as tabelas de retenção na fonte não são a mesma coisa e até podem nem coincidir.

Enquanto que os escalões de IRS permitem perceber quanto tem de entregar de imposto no fim de cada ano fiscal, as tabelas de retenção indicam-lhe quanto vai adiantar todos os meses para esse fim.

A retenção de IRS é um instrumento que permite ao Estado ir arrecadando receita ao longo do ano através de um desconto mensal aos trabalhadores, tentando antecipar o que deve ser o imposto anual a pagar.

No entanto, existe um desfasamento entre a retenção e o imposto final, que é apurado normalmente na primavera. Na grande maioria dos casos, essa diferença resulta num reembolso a receber pelo contribuinte, o que se deve em parte à retenção acima do necessário e às deduções a que este tem direito.

Terminado o ano fiscal, a Autoridade Tributária vai calcular o imposto anual a pagar — com base nos rendimentos anuais declarados e nas deduções — comparando depois esse valor com o valor das retenções na fonte efetuadas ao longo do ano.

No caso de ter descontado a menos, o contribuinte recebe uma notificação das Finanças a solicitar o pagamento do que falta. Se, pelo contrário, tiver retido na fonte mais do que era suposto, tem direito a uma devolução, ou seja, ao reembolso do IRS que pagou a mais.

Fonte: e-konomista.pt, 17/12/2020