O não pagamento atempado de prestações de contratos de crédito tem graves consequências para o cliente bancário e para o seu agregado familiar:

- O cliente em incumprimento fica sujeito ao pagamento de juros de mora, comissões e outros encargos que acrescem à sua dívida;

- O incumprimento é comunicado à Central de Responsabilidades de Crédito do Banco de Portugal e será tido em consideração na avaliação do risco de crédito do cliente;

- A instituição de crédito pode iniciar uma ação judicial para a recuperação do crédito, que poderá conduzir à penhora dos rendimentos e à venda dos bens do cliente.

Quando o cliente deixa de pagar as prestações do crédito, a instituição de crédito deve contactá-lo para negociar soluções de pagamento para a regularização extrajudicial de situações de incumprimento de contratos de crédito.

Procedimento extrajudicial de regularização de situações de incumprimento (PERSI)

No procedimento extrajudicial de regularização de situações de incumprimento (PERSI), os clientes bancários beneficiam de um conjunto de direitos e de garantias para facilitar a obtenção de um acordo com as instituições de crédito na regularização de situações de incumprimento, evitando o recurso aos tribunais.

Este modelo de negociação aplica-se à generalidade dos contratos de crédito celebrados com consumidores.

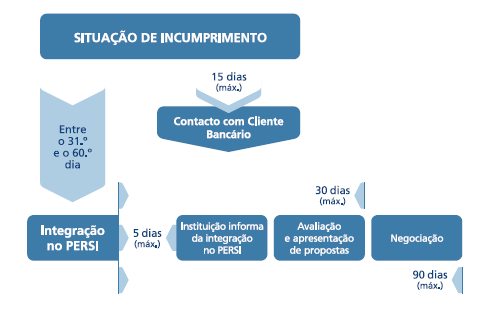

Integração do cliente bancário em incumprimento no PERSI

A instituição de crédito está obrigada a integrar o cliente bancário em incumprimento no PERSI nas seguintes situações:

- Imediatamente após o cliente solicitar a sua integração;

- Entre o 31.º e o 60.º dia após o incumprimento;

- Logo que o cliente bancário, que tenha alertado previamente para o risco de incumprimento, se atrase no pagamento das prestações.

O cliente é informado pela instituição de crédito da sua integração no modelo de negociação subjacente ao PERSI no prazo máximo de cinco dias após esta ter ocorrido, através de comunicação em suporte duradouro.

Avaliação e apresentação de propostas no âmbito do PERSI

Após a integração do cliente em incumprimento no PERSI, a instituição de crédito avalia a situação de incumprimento e a capacidade financeira do cliente. O cliente deve prestar, no prazo máximo de 10 dias, toda a informação e entregar os documentos que lhe sejam solicitados.

A instituição de crédito, nos 30 dias posteriores ao início deste procedimento, deve apresentar ao cliente uma ou mais propostas para regularização do incumprimento, caso verifique que o cliente dispõe de capacidade financeira para fazer face ao cumprimento das condições previstas nas referidas propostas.

As soluções propostas pela instituição podem incluir:

- A alteração de uma ou mais das seguintes condições do contrato de crédito:

- Alargamento do prazo de amortização;

- Fixação de um período de carência de reembolso do capital ou de reembolso do capital e de pagamento de juros;

- Diferimento de parte do capital para uma prestação em data futura;

- Redução da taxa de juro aplicável ao contrato durante um determinado período temporal;

- A consolidação de vários contratos de crédito;

- A celebração de um novo contrato de crédito tendo como finalidade o refinanciamento da dívida do contrato de crédito existente.

No prazo de 15 dias após a receção da proposta da instituição de crédito, o cliente pode igualmente propor outras soluções que considere mais apropriadas, sendo a instituição de crédito livre de aceitar ou recusar tais propostas.

Quando a instituição conclua, perante a avaliação da capacidade financeira do cliente bancário, que não é viável a apresentação de propostas, deve informar o cliente desse facto.

A instituição de crédito não pode cobrar comissões nem agravar a taxa de juro do contrato de crédito em consequência da renegociação das condições do contrato de crédito no âmbito do PERSI. A instituição de crédito, no entanto, pode cobrar ao cliente bancário os encargos suportados perante terceiros tais como pagamentos a conservatórias, cartórios notariais ou encargos de natureza fiscal, mediante a apresentação da respetiva justificação documental, se aplicável.

O cliente que chegue a acordo com a instituição de crédito fica vinculado às novas condições de pagamento, cessando, para todos os efeitos, a situação de incumprimento.

No decurso do PERSI, a instituição de crédito está proibida de:

- Resolver o contrato de crédito com fundamento no incumprimento;

- Agir judicialmente contra o cliente bancário com vista à recuperação do crédito;

- Ceder o crédito ou transmitir a sua posição contratual a terceiros.

Acompanhamento da eficácia das soluções acordadas no âmbito do PERSI

A instituição de crédito deve acompanhar a eficácia das soluções acordadas com os clientes bancários no âmbito do PERSI, avaliando regularmente a adequação dessas soluções à capacidade financeira, objetivos e necessidades dos clientes bancários e propondo, sempre que tal se revele adequado, outras soluções.

Extinção do PERSI

A instituição de crédito pode, em qualquer momento, extinguir o PERSI caso:

- Seja realizada penhora ou decretado arresto sobre os bens do devedor;

- O cliente bancário entre em processo de insolvência;

- O cliente bancário não disponha de capacidade financeira para regularizar a situação de incumprimento;

- O cliente bancário não colabore na procura de soluções para a regularização da situação de incumprimento, nomeadamente no que respeita à prestação de informações ou à resposta atempada às propostas que lhe sejam apresentadas;

- O cliente bancário pratique atos suscetíveis de pôr em causa os direitos ou as garantias da instituição de crédito como, por exemplo, a danificação do imóvel que garante o crédito;

- O cliente bancário recuse as propostas apresentadas pela instituição de crédito ou a instituição de crédito recuse as propostas apresentadas pelo cliente bancário.

O PERSI extingue-se ainda automaticamente:

- Com o pagamento integral dos montantes em dívida;

- Com a obtenção de um acordo para a regularização da situação de incumprimento;

- No 91.º dia após a integração do cliente bancário, exceto se as partes acordarem na prorrogação deste prazo;

- Com a declaração de insolvência do cliente bancário.

A instituição de crédito tem de informar o cliente bancário, através de comunicação em suporte duradouro, da extinção do PERSI, descrevendo o fundamento legal para essa extinção.

Em caso de extinção do PERSI, os clientes que tenham contratos de crédito à habitação em incumprimento e que sejam igualmente mutuários de contratos de crédito junto de outras instituições podem solicitar a intervenção do Mediador do Crédito, mantendo as garantias previstas no PERSI por um período adicional de 30 dias.

Deveres relativos a clientes beneficiários de moratórias de crédito

Caso o mutuário deixe de pagar as prestações do contrato de crédito e seja integrado no procedimento extrajudicial de regularização de situações de incumprimento (PERSI) nos 90 dias seguintes ao termo da moratória pública, a instituição não pode extinguir este procedimento nem pôr termo às garantias que lhe estão associadas – as proibições de resolução do contrato de crédito com fundamento em incumprimento, de instauração de ações judiciais e de cessão do contrato a terceiras entidades – com fundamento na falta de colaboração do cliente bancário ou no facto de o cliente não dispor de capacidade financeira para regularizar a situação de incumprimento durante os 90 dias em que vigora o PERSI.

Apresentação de reclamação

Se considerar que a instituição de crédito não lhe prestou o devido apoio, o cliente bancário pode apresentar reclamação no livro de reclamações, seja em formato físico, disponível nos balcões das instituições, seja em formato eletrónico, ou diretamente ao Banco de Portugal.

LINKS ÚTEIS RELACIONADOS

Fonte: clientebancario.bportugal.pt